今週末から久しぶりの休みが始まる。だが、その前に部屋探しをしようかなと。

シアトルに家があるので、もう家はいらない。

シアトルの家だって、別に買いたくて買ったわけではなく、住みたいところには、アパート、日本で言うところのマンションがなかったため、家賃と同じ金額を払って買うことにしただけ。

もともと家なんて借りるもので、買うものではないと思っている。その理由は借りる方が絶対に得だからだ。まず第一に買ってしまったらそこから動けなくなる。

今の時代何が起こるかわからないのに、柔軟に動けるフットワークを自ら捨て去るということはチャンスを失うということになりかねない。

そりゃ今はここがいいと思っても、事態が変われば逆に不便な場所へと豹変するなんてことはザラにあるからね。

家を買う人って「毎月の家賃がもったいない」とかいう不動産屋のコマーシャルを真に受けてしまい、チャンスを生かせるフットワークを売り渡していることに気がつかない。

慣れない高い買い物だから、動?するのはわかるけど。

「家賃を払うというのは、お金を捨てるのと同じだから買った方が得」だなんて建売業者の回し者のような考えに染まり、10年前に無理をして家を買った人が、いまどんな状況かを考えれば、よくわかるはず。

ファンダメンタルを見て、ああだこうだといっても、その後のチャートを見れば、外れたかどうかは一目瞭然というのと一緒。大きな勘違い。

おまけに維持費や税金だってかかるわけで、これだってチリも積もれば山となる。

一生懸命にお金をためて、手間暇をかけて自分好みの家を建て、大事に住んでいても、転勤にでもなって、おまけにすぐに売れなければ、人に貸すことになり、貸した人に汚されてパー。

郊外に立派な一戸建てを持つと、確かに「人に自慢できる」という自己満足を満たすことはできるだろう。

だがそういう人に限って、広い家には寝るために帰るだけ。自分の家のローンを払うために働くというのは、本末転倒。「働くための家に住む」というのが本来の考え方だろう。まあ本人がよければ、どちらでもいいのだけれど。余計なお世話か。

日本文化は農耕民族の血を受け継いでいるから、百姓が自分の田畑を持つことにあこがれるという習性があるのかもしれない。余裕があれば買えばいいと思うけど、無理をしてまで家は買うものではないだろう。

どうしてもどうしても郊外に住みたければ、都心に住む場所と、郊外に住む場所の二箇所を持つというのが正常な考えだと思う。

家を持っていれば値段が必ず上がると考えた人は、そういう考えがハズレだったということを、ここ10年でいやというほど思い知ったはずだ。

10年間前に比べ、買った値段から2000万円値段が下がったのなら、年間200万円の家賃を払ったことと同じだ。

家の値段なんて、上がるものもあれば、下がるものもあり、安いと思って買った家が下がり、高いと思った家が値上がりするなんてこともあるわけで、誰も先のことなんてわからない。

「何年か住めば、上がりますよ」というのは「何年か持っていれば上がりますよ」という証券会社のセールスマンと同じフレーズだ、ということに気がつくはずなんだけど、みんな「家」と聞くと、思考能力が停止してしまうのか?

それとも、コマーシャルにお金をかけているからか?

株と同じで、一生持っていようなんて思っていると、意外や意外、値段が大きく下がってしまい「塩漬け」なんていうのも似ている。

通勤に時間をかけ、自分の家のローンを払うためにいやな仕事を我慢して働くくらいなら、賃貸に住んで同じ家賃を払い、好きな仕事に転職し、毎日楽しく過ごした方が、運も向いてこようというものだ。

歳をとったら田舎で暮らしたいという人も多いはず。

だが、田舎には刺激がないことを忘れてはいけない。

刺激の少ないところに住めば、余計に老け込むのが関の山だ。

そうして、フェードアウトしたい人にとって、田舎はいい場所だろう。

だが、いつまでも若々しく過ごしたいなら、都会で暮らすという選択肢もあることを覚えておいても損はないはず。

というのがほぼ6年前なわけですが、その後今までに書いた、住むことに関する日記を見てみると・・

中世の図式2005年版 11月23日

女性向け住宅ローン 3月26日

不動産と年金制度 3月30日

マイホームは男の城か? 4月14日

住めば住むほど得する理想の住宅 4月13日

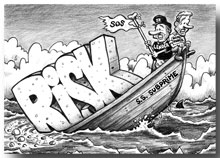

というわけで、アメリカで2回家を買って2回売却した経験から、こういう考えに傾いたわけですが、2007年はサブプライム問題が世界の経済に大きなダメージを与えたのはみなさんご承知の通り。

サブプライム問題というのは、優良顧客(プライム層)向けでないローンによって引き起こされた問題なわけですが、つまりは無理をして家を買おうとする側と、それを煽る側の相乗効果で、より問題が大きくなってしまったというわけです。

家を買わずに賃貸であればm収入に合わせた部屋へいつでも移ることができますし、今では保証人なしでも部屋を借りることができるなどというように、賃貸の間口は日本でも大きく広がってきています。

日本もこれを機に、持家至上主義とは違う方向へ、舵を切ってほしいものです。

というわけで、mixi のメンバーの方は家を買う前の若い方が多いでしょうから そうした皆さんのため「持ち家の光と影」を書いてから9ヶ月ぶりに、今回は経済的な側面から、この問題について少し掘り下げてみようと思います。

最も新しい平成15年の総務省統計によると、現存する日本の住宅は4600万戸。

2866万戸が持ち家で、1716万戸が賃貸物件。空き家は660万戸あり、賃貸用は370万戸(賃貸物件の22%)が空き家となっています。

都市部では3700万戸のうち、持ち家は2200万戸、賃貸は1500万戸で非木造のいわゆるマンションは700万戸。

このうち1970年代に建てられたものが、約2割を占めています。

この2割前後がもうじき「悲惨な定年」を迎えようとしています。

マンションにも「団塊の世代」があるのです。

今年2007年には団塊の世代が定年を迎えはじめたわけですが、1970年代に建てられたマンションあるいは一戸建て住宅が建っている地域へ行ってみることをお勧めします。

ローンを払い終わり定年を迎えた住宅がどんな状態になっているかを、見ておいても損はないはずです。

「資産」を「試算」して手に入れたマンションは「定年前の荒波をうまく乗り越える」ことができないと、手に負えない老朽コンクリートの塊とな る宿命を背負っているのです。

それを防ぐためにはまず、建物の「定年時」の価値や格付けの公正な評価基準が必要になります。

都市部で生計を営む多くの方にとって、マンションを買う際に最も重要なのが、「区分所有権」です。

つまり、マンションを買うときには、そのマンションの建物・土地の権利のうち、あなたがどれくらいを所有することになるのかは、絶対に知っておかなければなりません。

「われこそはマンション購入組の勝ち組」と信じているフシのある知人のマンションを密かに計算することがときどきあります。

「区分所有権」を教えてもらい「区分所有権処分の適正価格」などを推定し計算した結果を知れば、ほとんどの人は青ざめるはずです。

ですがほとんどは「知らぬが仏」が現実なのです。

マンションをローンで購入するというのは、住み始めたときから「定年」になったあとの建て替えまでを考えた、トータルでの戦略を成功させなければならない宿命を背負 ってるわけです。

マンションは将来、今より多い戸数の大きな建物に建て替え、その増えた分を売却し、撤去・建て替え費用を捻出するという皮算用を前提としています。

ですが容積率や建坪率などの建築・都市計画の規制は、建築時より厳しくなっています。

現在の法律では「既存不適格建築物」の対象となるマンションは、小さく建て直すしかないのです。

では、1980年代以降のマンションはどうでしょうか?

マンションが「定年」になって売ろうとしたときに「地価」という経済的基盤が購入当時よりいっそう安くなっている可能性の方がはるかに大きいのです。

建て替えても地価下落の影響で、市場価値が思っていたよりガクっと下がるのです。

さらにやっかいなのが、環境問題です。

隣に住宅街ができたり、店舗が開業したりすると、日照権や騒音などの問題も購入時とは、かなり様子が変わっている場合が多いのです。

こうなると、建て替えの際に、近隣住民と摩擦を起こすことを、覚悟しておかねばなりません。

このように、住宅ローンが終わってもほとんどのマンションは、建て替えが容易にできないばかりか、買い手もつかなくなっているケースがほとんどなのです。

古くなってきたマンションでは、壁のひび割れや、配管など水回りの老朽化は、意外に早いものです。

しかも、全戸が協力しないと補修できないことが多いのですが、補修費が高いため全員の合意ができずに「問題の先送り」がされている場合が少なくありません。

そのために入居者は修繕積立金を積んでいるのですが、ほとんどは工事費が賄えるほど十分ではないのが現状です。

また悪いことに、日本には「区分所有権」の処分価値の指標がありません。

「区分所有権」をマンションが建っていた更地にあてはめると、権利はマンションの階数分に細分化され、本当に小さな細切れになってしまっています。

そのため建て替えや修繕には、そのマンションの全員あるいは80%以上などといった割合の同意がなければ、何もできないのです。

「区分所有権」というのは紙クズ同然の「バーチャルな権利」であり、細分化された権利に幾重にも抵当権がついているだけの「不良資産」でしかないのです。

ですが売り手は、あなたはこれだけの土地の権利がありますよ、と「区分所有権」があることだけを全面に押し出すのですが、問題が起こったときの「区分所有権」の価値や、その自由度や融通性について言及することは決してないのです。

ですからこれは購入する側が、考えておかなければならない問題なのです。

これがクリアになっていない物件では、あなたがいくら権利を主張しようと、マンションの老朽化は止まらず、建て替えなど夢のまた夢なのです。

ですから日本のマンションのほとんどは、築30年後には「産業廃棄物」になる可能性が高いわけです。

住宅を所有した場合に利回りを含め、賃貸と比較してどれだけトクなのかを、買い手の立場できちんと検証したケースがどれだあるでしょうか?

日本の木造一戸建ての平均的な値段というのは2800万円ですがこれは土地代を含まない値段です。

例えば3500万円のマンションを頭金1000万円で買ったとしましょう。

金利は現在の変動金利だと3-5%、固定だと20年で4.5%ほどで計算し、30年ローンでは、支払総額は頭金を除き、金利分も含めると5000万円となります。

30年で「減価償却」を終えようと思えば、30年後にあなたの超中古マンションをいくらで売る必要があるでしょうか?

こうした計算は、万が一あなたがリストラされても、どこかに避難先を見つければ、自宅を貸すことで、ローン負担からは逃れられるボーダラインを設定しておくための基準になるからです。

もちろん、この話の前提として、年間のローン支払い費用、修繕積立費、管理費、固定資産税などの税金といった総経費は、同じような賃貸物件を借りた場合の家賃1年分と同じと仮定します。

不動産を売る側に属しているところが作成した試算だと、家賃として考えれば、ローンの返済額が安いという点だけを考えて作成されているため、30年後の頭金の扱い部分が落ちているのです。

総負担額や、総支払額の単純比較で、どちらが得かという視点ばかりです。

ですがこのケースでは、平均運用金利4%なら、頭金の1000万円は30年後には2000万円以上にもなるのです。

これは当然運用の方法により変わってくるわけで、1000万を約7%で運用すると10年で2倍、20年で4倍、30年で8倍という増え方をします。

私が何故日本で家を買わないのかは、運用専門の仕事だということを考えると、当然のことになるというわけです。

一方で築30年のマンションは、2000万円以上で売れなければ、頭金のモトさえ取れないのです。

今後の長期金利の上昇を考えた場合、持てる資金のほぼ全額をマンションの頭金として、残りを長期ローンにするのは、かなりリスクが高くなることがわかります。

償却が終わった30年目以降も古いマンションに住み続け「これからは管理費など諸経費・税金だけで住める賃貸住宅だ」と割り切るほかありません。

ですがその時点では水道の配管を含めた、電気ガス水道関連の供給に関連したパイプラインは、全部取り替える必要が生まれるのです。

ほとんどの試算は、こういう状態を前提に行われていますが、こうした時点での費用はすっぽりと抜け落ちているのです。

含み損を抱えた頭金分は、償却後にボロボロになったマンションに住み続けて取り返せたと仮定し、ここでは考えないことにしておきます。

ですが30年後、2000万円で売却できなければ、35年目もしくは40年目で、老朽マンションの建て替え問題に直面することになります。

先に金利4%と仮定しましたが、ここでは物価が2倍になっていると仮定します。

ではこの撤去・建て替えコストをどうやって捻出すればいいのでしょうか?

竣工当時に3000万円の物件で、地価相当分が1000万円だったとすると、建設費は当時で2000万円かかっているわけです。

しかし、30年後の建て替えでは、物価が2倍になっているので、4000万円は必要になります。

マンションはこうして「定年」を建て替えで延長できたとしても、自分はすでに定年で会社を退職しているのです。

銀行は所得がない人に対しては、土地担保分までしかお金を貸してくれません。

こうなると、年金に頼るしかないわけですが、30年後に、どれくらい年金をもらえるでしょうか?

そしてさらに、前述したように容積率など法的規制、環境規制が厳しくなっていると、建て替えはさらに困難になります。

結局、残される選択は「再建を放棄」することだけになってしまうのです。

建築時の土地分が1000万円で、物価が2倍に上がったのだから、地価も2倍の2000万円になっているはずで、それなら区分所有権は、半値になっても損はないという考え方もあります 。

ですが地価はこれからの30年で決して2倍にはなりません。

15年間下がり続けているものが、30年で2倍になるでしょうか?

また「収益還元法」で不動産を考えた場合、その土地を資本として考え、そこからどれくらいのキャッシュフローが生まれるかによって、期待利回りから土地の値段が決まるのですが、こうした観点から考えても、住宅用の土地はまだまだ安くなるでしょう。

土地は所有しているだけで税金がかかる資産であり、税制度の変更により割を食う可能性も高いのです。

またインフレになったからといって土地から得られるキャッシュフローは必ずしもその分増加するとは言えないのです。

マンションや一軒家などの不動産は、利子込みで年収の何倍もの借金をテコに買うのですから、これは立派なリスク資産です。

本来の資産が持っている低リスクな条件とは全く違うものです。

つまりローンで買う限り、単なる金融商品と同じで、日本での家の購入は超バクチなゲームなのです。

とにかく建て替えに関しては、退職後に所得がないことを前提として、考えておかなければなりません。

これは投資用マンションでも同じです。

日本では「土地神話」「持ち家信仰」が邪魔をして、いまだ賃貸住宅市場と中古住宅市場が十分に育っていません。

不動産業界では、基本的に利回りなどの情報は売り手に都合のよいものになってしまっているのです。

そのため、公正なマンションの格付け情報というのは、存在しません。

本来はゴルフの会員権のように、きちんとした区分所有権の処分価値の指標が必要なのですが、ゼネコンや不動産業界は、こうした真実が明らかになること自体を嫌うため「区分所有権の相場」を形成することは避けたいのが本音なのです。

そのためマンションが築後30年を迎える「定年」時には、優良物件とクズ物件との差は天と地ほども開くのです。

「区分所有権」の公正な相場によるマーケットが存在しないため、自分の持っている物件がどちらに属するのかを、客観的に知る方法はないのです。

親がすでに一軒家を持っていて、それを受け継ぐなどというケースでは別ですが、自力で購入する場合、総額でいくら支払うことになるのか、そしてそのお金と引き替えに手に入れることのできるメリットが、どれくらいあるのかを客観的に知るための情報が、少なすぎるのが問題なのだと思います。

多くの人が知っている計算式は、売る側に都合のよい計算式ばかりであり、さらに買い手にとって大事な計算式がすっぽり抜け落ちているというケースが多いというのが現実です。

物件を売りつける側は「ポジション・トーク」という、自分に都合が良い方向へ話を進めるわけで、ローンで大儲けをする銀行や、マンションや一軒家の売り主である不動産会社は、様々な試算を彼らの都合のよい項目だけを並べ、買い主に提示しています。

不動産という高額な商品を売るため、彼らにとって知られると「まずい点」は非常に巧妙に隠されているのです。

住宅を建て続けなければ存続できない建築会社と、ローンで儲けたい銀行は「賃貸物件に住む人は、30年以上もかけて支払う膨大な借金を持たない」というメリットには決して触れようとはしません。

そして値上がりどころか、買った値段で売れる保証などどこにもないにもかかわらず、そうした点は知らぬ存ぜぬで、おくびにも出さないのです。

長い時間をかけて完成度を高めた、売り手に都合のよいこうしたセールストークの裏を読むことができる人は、限られたごく一部の人だけだといっていいでしょう。

必要な項目をチェックして、真の不動産価値を自分で計算できない人は、本来こうしたリスクを取るのは決して賢い方法ではないのです。

もちろん、その土地への愛着や感情などといった価値を計算することはできないので、こうした考え方がすべての人に当てはまるわけではない でしょう。

また買ってしまった人にとっては「ポジション・トーク」と同じロジックで「認めたくない考え方」をベースにした反論もあると思います。

基本的にクルマを買うことと同じことなのですが、クルマと違うのは日本の中古住宅では、中古車市場のようなマーケットがないという点です。

アメリカだと中古住宅のマーケットがありますが、それは家族構成が変われば、家を買い換えるというのが当たり前という前提があるからなのですが、じゃあ日本で、家を買い換える人がどれくらいの割合でいるのか?を考えればよくわかるはずです。

ローンで買った場合、家を資産と考えるのはやめるべきで、家を資産と考えることができるのは、キャッシュで買った人だけ。

買ってしまった人は、今いくらで売れるのかを実際に検討してみれば、現状がどのような状況なのかがわかるはずです。

買ったときの目論見を上回っていればいいのですが、そうでなければ計画よりも事態は悪化しているということになるのではないでしょうか。

買う買わないは個人の自由ですし、買うのが100%間違っているとは言いません。

買うことと引き替えに失うモノをきちんとわかった上で、買った方がいいということを言いたいのですけどね。

時には考え方を、このように別サイドへ大きく振ることで、見えてくることがあるはずです。

年末には普段考えることがないこうした点について、こうした一年の区切りを機会にゆっくりと、あれこれ考えてみるのも悪くないと思います。

コメントする