2006 0415-

0430 Mon.

�A�E�f�B

�܂������V�����V���[�Y�Ƃ��ēo�ꂵ���u�A�E�f�BA5�v�́uA4�v���傫�ȃN�[�y�Ń��[���b�p�ł͍������s������A�T���ȔN�y�K�������ɍ��ꂽ�ґ�ȃ��f�� ���B

�f�U�C���͘a�c�q�ɂ����̂ŁA����u�X�|�[�c�N���g���v�̑��`�����㗬�ɉ��߂��A�������N�̃G���[�V���������������X�^�C������V�����@�\��`�A������`���g�ݍ��Ƃ����B

http://www.drivingfuture.com/auto/audi/u3eqp3000008g02v.php

V8���j�b�g����r�I���������Ɉړ����Ă��邽�߂ɁA�I�[�o�[�n���O���l�߂��āA�Ȃ��Ȃ��̃v���|�[�V�������B

�����I�ȃA�E�f�B�[�́u���̃n�i�v�́A�ŏ��C�}�C�`���ȂƎv���Ă������A���̂`�T�ɂȂ��Ă悤�₭�u�J�b�R�����v�Ǝv���郌�x���܂ŏn������Ă����悤���B

�@

Audi S5

http://www.autoweek.nl/videodisp.php?id=326&cat=1&cache=no

����

�܂��A�N�[�y�f�U�C���́u�r�T�v�́A���Ƀ��A�������BMW�R�N�[�y�Ƃ悭���Ă��邪�A�����ꡂ��ɃA�N�������f�U�C�����B

���Ƀt�����g�́A�I�g�[����x���c�A�I�J�A���A�E�f�B�A���̓S���t���ăC���[�W����E�p�ł������ȁA���͂��郏���炪�������B

�T�C�h���烊�A�r���[�́A�������ۂ������Ȃ���i�����Y���Ă���B

���{�ł��s���ŁA���X�^�C�A�ƃz�C������������c���������邪�A���{���ƃT�C�Y�I�ɂ`�S�����肪�҂�����̂悤���B

�A�E�f�B�[�͈ꕔ�̓��{�Ԃƈ���ăZ�_���Ƃ��ă}�g���Ȓ����������A������������̊e����K���������Ă��邤���Â��ő����B

�炪�ŐV����Ȃ���O�́A�R�N�������炢�̕��͑啝�Ɉ����B

�������S�v�c�͊߂��������߁A�����^�C�A���ƑO���d�ʂ��d���Ȃ�A�X�e�A�����O�n�̃t���N�V������������Ƒ��߁B

�������i�̎��t�����̃L�V�~�����A�}�����A�G���W�����f���炵���C�C�Ƃ����킯�ł͂Ȃ����ǁA�����Ă��鐔�����Ȃ�����A�A�E�f�B�[�͒��Â��_���ڂ��B

���NJ��Ƃ��ẮA�����`���̃t�����g�T�X���g���Ă���A4��2,0��FF�̂������낤���B

�ȂǂƁA���낢��l����̂��܂��A�y�����炸��E�E�O�O

�@

�@

0429 Sun.

US Market Watch

US Market Watch �̓��X�ݏZ�̊��c����������Ă���R�������B

https://www.daytradenet.com/

�č��}�[�P�b�g�𒆐S�Ƃ����^�C�����[�Șb����܂߁A�c��ȉߋ����O������L���̃R���e���c���������A4����薳���œǂ�ł���������悤�ɕύX���邱�Ƃɂ����B

���{��œǂނ��Ƃ��ł���č��}�[�P�b�g�̏��Ƃ��ẮA����ɂ킽��e�[�}�ƍ������x���̓��e�́A�ƂĂ������Ƃ͎v���Ȃ��͂��B

http://www.breakscan.com/usmw/

�A�����J�o�ς̓����͓��R���{�̃}�[�P�b�g�ɂ��傫�ȉe����^���邽�߁A�����������L���e�[�}�̌o�ϋL����ǂނ����ŁA�傫�Ȍo�ς̗������������R�ɕ�����悤�ɂȂ�͂����B

�T���v���������Ă݂�ƁE�E

April 3, 2007�����̗ǂ�������I��

�ŗ��͂V���T���B�X�g�b�N�E�g���[�_�[�Y�E�A���}�i�b�N�̃f�[�^�ɂ��A�ߋ��P�Q�N�Ԃ�U��Ԃ�ƁA�_�E�w���̂S�������̐��т͂P�Q�Ő��X���ł��B����ł́A�S���S�̂Ȃ�ǂ��Ȃ̂�"April 3, 2007" �̋L����ǂ� »»

April 4, 2007�t�F�C�o�[���̗\���A���x��������H

�č������s��́A�x�A�}�[�P�b�g�̓�����ɗ����Ă���A�ƌ����̂͂P�X�W�V�N�̖\����\�z�����}�[�N�E�t�F�C�o�[�����B�ߋ��P�O�O�N�Ԃ�U��Ԃ��Ă݂�ƁA�x�A�}�[�P�b�g�͂R�D�R�N�Ɉ�"April 4, 2007" �̋L����ǂ� »»

April 5, 2007�T�u�v���C���Z���ƃI�[�g�o�C

�ŋ߁A�T�u�v���C���Z���Ƃ������t���Ȃ��ň�����I���邱�Ƃ͂Ȃ��B�T�u�v���C���̃X�y����subprime�����A�����sub��prime�ɕ����邱�Ƃ��ł���Bsub�ɂ́u���v�Ƃ����Ӗ���"April 5, 2007" �̋L����ǂ� »»

April 6, 2007��v�m�̐����Ă݂悤

�S���P�V���͊m��\���̍ŏI�����B�����Ő\�����ɏ�������ŁA�NJ��Ŗ����ɓ͂���ςނ��ƂȂ̂����A���̐\�������₽��ƕ�����ɂ����B����ɊԈ�������Ƃ��L�����āA�����ȂNj�"April 6, 2007" �̋L����ǂ� »»

April 7, 2007�ٗp���v�A�c���^�A�����w���A���Z�V�[�Y��

�O�b�h�t���C�f�C�Ŋ��̎���͋x�݂����A�č��̍Փ��ł͂Ȃ�����A�\��ǂ���R�����̌ٗp���v�����\���ꂽ�B��_�ƕ���̐V�K�ٗp�Ґ��́{�P�W���A�Ɨ\�z���ꂽ�{�P�Q��������A"April 7, 2007" �̋L����ǂ� »»

April 9, 2007�T���b��ɂȂ�������

�悸�A�����̓����Ƃɓǂ܂��Barron's���猩�Ă݂悤�B PetSmart(PETM): �y�b�g�͒P�Ȃ铮���ł͂Ȃ��A���܂�Ƒ��̈�����B�y�b�g�t�[�Y��y�b�g�p�i�̎��v�͐L�ё����A�o�d�s�l��"April 9, 2007"

�̋L����ǂ� »»

April 10, 2007�Ж��͂ǂ����痈���H

�Z�u���E�C���u�����r�W�l�X���J�n�����̂͂P�X�Q�V�N�B���̎��̓X���́u�g�[�e���E�X�g�A�v�������B�X��Ƀg�[�e���E�|�[�������Ă��A���ꂪ�����́A�R���r�j�G���X�X�g�A�̃V���{���ɂ�"April 10, 2007" �̋L����ǂ� »»

April 11, 2007�Տ��S���w�҂���̃A�h�o�C�X

�u�E�H�[���X�v�͍D���ȉf��̈���A�ƗՏ��S���w�҂̃A���f���E�L���X���͌����B�p�t�H�[�}���X����R�[�`�Ƃ��āA���̓w�b�W�t�@���h�E�}�l�[�W���[��g���[�_�[�ɁA�S���I�Ȗʂ���S�["April 11, 2007" �̋L����ǂ� »»

April 12, 2007���@�w��

�ō��o�c�ӔC�҂̎���A���ł�����ł���قǁA�����ɂ͈��e���ɂȂ�B����́A�A���]�i�B����w�̃N���b�J�[�E�����[���ƁA�j���[���[�N��w�̃f�[�r�b�h�E���[�}�b�N�������A"April 12, 2007" �̋L����ǂ� »»

�@

�l�C�̂���R�����̈���u�`���[�g�ŃN�C�Y�v�B�ȒP�ȃN�C�Y�`���Ń`���[�g�p�^�[����ǂނ��߂̒m�����g�ɂ��悤�ɂȂ��Ă���B

�@

�����ā@Wall Street English �ł͊ȒP�ȉp��ł̌�����m�邱�Ƃ��ł���B

�@

�@

���̃R�����ł́A2005�N7���ȗ�500���]�̋L�����œǂނ��Ƃ��ł��邪�A�����͂��̒�����T���v���Ƃ��Ĉ�̋L�������Љ�B

�T���ŏo����t�@���_�����^������

�t�@���_�����^�����͂́A���Ԃ̂�����ʓ|�Ȃ��́A�Ǝv���Ă��Ȃ����낤���H�������A�u�v���̖����I��@�𓐂߁I�v�̒��҃n���[�E�h�}�b�V�����́A�V�̍��ڂׂ邾���ŗǂ��ƌ����B�����������Ă݂悤�B

�P�A�؋�������߂��Ȃ����낤���H

�傫�ȕ���������ЁA���̏��Ȃ���Ђ�蓊�����X�N�������Ȃ�B�����ŁA���ڂ��Ăق����̂������{�䗦�i�c�^�d�j���B���̐����͊ȒP�Ɍ����邱�Ƃ��ł���B�܂��A���t�[�E�t�@�C�i���X <http://finance.yahoo.com/> �ɃA�N�Z�X����BGET

QUOTES�̂Ƃ���ɁA���̃V���{�������ăN���b�N����B�����ł́A�A�b�v���iAAPL�j�ł���Ă݂悤�B

�������\������Ă��邪�A������Company�̉���Key Statistics�����邩��A�������N���b�N����B

FINANCIAL HIGHLIGHTS ���牺�i�ނƁABalance Sheet ������B

���̒��́ATotal Debt / Equity(mrq�j�������{�����B

N/A�ɂȂ��Ă��邪�A����̓A�b�v���̎؋����O�ł��邱�Ƃ������Ă���B�����������P�ȏ�̐����Ȃ�A�؋��̕����������B

�Q�A��Ђ̋K�͂͏����߂��Ȃ����낤���H

���X�N��Ⴍ����ɂ́A�������z���P�O���h���i$1 Billion �j�����̏��^��������悤�B���̐��l���A�����E�F�u�y�[�W�Ō����邱�Ƃ��ł���B

Key Statistics�̒������ɁAVALUATION MEASURES������B���̒���Market Cap�iintraday�j���������z���B�A�b�v����86.40�a�i864���h���j������A�S�����Ȃ��B

�@

�R�A���v�͏\���ɂ��邾�낤���H

���厑�{���v�����`�F�b�N���悤�B�قƂ�ǂ̏ꍇ�A�T������25���͈̔͂����A15�������͔��������B

���厑�{���v���́AManagement Effectiveness�̉��ɂ���BReturn on Equity (ttm)�����ꂾ�B�A�b�v����24.77�������獇�i���B

�S�A�~���[�`���A���t�@���h��N���t�@���h�������Ă��邾�낤���H

�����̋@�֏��L�����m���߂悤�B

40�������̐��l�́A�@�֓����Ƃ������A���̖����ɋ������������Ƃ������Ă��邩����������B����́AShare Statistics �̉��A% Held by Institutions���B�A�b�v����69.40����������Ȃ��B

�@

�T�A��c�����߂��Ȃ����낤���H

���݂����c���A�S�Ĕ����߂��̂ɕK�v�ȓ�����short interest ratio �Ƃ����B�������l��10�ȏ�̖����͔��������B

����́AShare Statistics �̉��ɁAShort Ratio �ƋL����Ă���B�A�b�v����0.7�����獇�i���B

�U�A�����̖��ʎg�������Ă��Ȃ����낤���H

�L���b�V���t���[���}�C�i�X�̊�Ƃ��A�����Ώۂ���O�����B

Cash Flow Statement�̉��AOperating Cash Flow�����Ăق����B�A�b�v����Operating Cash Flow ��3.75�a�Ƃ����v���X�̐��l������A�S�����͂Ȃ��B

�V�A�����͊����łȂ����낤���H

�����Ŗ𗧂̂��A�\�z����闘�v�Ōv�Z�����������v�����B

VALUATION MEASURES�̉��́AForward P/E�Ƃ����̂����ꂾ�B40�ȏ�͊����������A�A�b�v����26.43�Ƃ܂��������B

�ȏ�V���ڂׂ����A�A�b�v���̓t�@���_�����^���I�ɖ��͂Ȃ��B���Ƃ̓`���[�g�����āA�����̃^�C�~���O��T���������B

�i�Q�l�ɂ����T�C�g�F�@http://www.winninginvesting.com/risk_score_sheet.htm�j

�t�@���_�����^�����͂ŗ�ɋ������A�A�b�v���iAAPL�j�̓����`���[�g�����Ă݂悤�B

�@

���͏T���`���[�g

�@

�@

�@

�@

0428 Sat.

����͂���،���Ў�ÂŁA������ŊJ�Â��ꂽ�Z�~�i�[�̍u�t�߂����Ă����������̂ł����A�S���҂̕�����A��W���J�n���Ă��疞���ɂȂ�̂��ł����������Ƃ��������A��������ԁB

���̂Ƃ��Ɏg�p�����̂����̐V�����C���^�[�t�F�C�X�̃X�C���O�X�L�����B

�@

�P�T�Ԃ̖������p�Ƃ����T�[�r�X�t���ł������A�P���Ԕ��̃Z�~�i�[�ŁA������x�̌��ʂ��o�����߂ɂ́A���̂悤�ɂR������\�������āA���̖����փG���g���[����A���̌��ʂ��o��Ƃ������@�ɁA�F����ƂĂ��������������̂悤�ł����B

�l�b�g�G�C�h�̃T�[�r�X���e�ɑ��Ă������͑傫���AHatch3 �̃����[�X���ɂ́A��͂�R���X�^���g�ɊJ�Â���K�v�����肻���ł��B

�Ƃ����킯�ō�������n�܂����A�č�����b�Z�~�i�[�̂R���ڂɊY������A30���i���j���j�̖�́A�l�b�g�G�C�h���J�����邱�Ƃɂ��܂����B

�A��シ���ɕč��}�[�P�b�g���n�܂����̂ł����A�i�X�_�b�N�����w���͏��������M���b�v�A�b�v�B

���Ăǂ��������̂��H

���܂����Ƃ��������悤�̂Ȃ��ڍׂ͂���������ǂ����B

�@

0427 Fri.

�����}�[�P�b�g�� Hatch3 Gap Play �̃p�t�H�[�}���X

�V�����X�C���O�X�L�����̃����[�X��A�͂����R���̊����v�Z�@�\���g����500���~�܂�M�p�����1500���~�܂ł̃o�C�C���O�p���[���g���Ăǂ��Ȃ��������g�[�^���Ō����Ă݂܂����B

4��09��3�����g�[�^����+17���Q��~�B

4��10��1�����g�[�^����+8��8��~�B

4��11��1�����g�[�^����+8��8��~�B

4��12��2�����g�[�^����+16���~�B

4��13��4�����g�[�^���� -�R���W��~�B

��T�ԂT���ԂŁ{47���~�B

�@

4��16��3�����g�[�^���� +11��6��~�B

4��17��3�����g�[�^���� +6��3��~�B

4��18��2�����g�[�^���� +26���~�B

4��19��2�����g�[�^����+8��8��~�B

4��20��2�����g�[�^�����{9���U��~�B

��T�ԂT���ԂŁ{62���R��~�B

4��23���Q�����g�[�^�����{�U���S��~�B

4��24���Q�����g�[�^����+2���U��~�B

4��25���Q�����g�[�^����+22���~�B

4��26���Q�����g�[�^����+23���V��~�B

4��27��3�����g�[�^����+6��9��~�B

��T�ԂT���ԂŁ{61��6��~�B

�@

�������Ă݂�ƈ�T�Ԃł̃p�t�H�[�}���X�Ƃ����͈̂��ŕ��ς��Ă��邱�Ƃ��킩��܂��B

15���Ԃ�170��9��~�ł�����A������ςł�11��3��~�قǂɂȂ�܂��B

��T�Ԃ�58���~�A�x���[�W�ňꃖ�����Z�ł�224���~�B�P��������44.8���I

�N�ԒP���ł�537���Ƃ����A��ʏ펯����l����ƁA�M�����Ȃ������ɂȂ�܂��B

�ł����A��̗\�z�ʂ�̃p�t�H�[�}���X�ł��B

�������ٗʂł̃G���g���[�ʒu�̔��f�Ƃ����v�f�ɂ���Đ��l�͕ς��܂����A���������肳���邽�߂ɁA�l�b�g�G�C�h�ŃT�|�[�g��\�肵�Ă��܂��B

�@

�@

�S�[���f���E�B�[�N���ǂ��߂����H

�l�X�Ȋy���ނ��߂̂��́A����������Ƃ�����u��y�v�̑����́A��{�I�ɂ�����y���ޑ����A���܂肢�낢��ƍl���Ȃ��Ă��A������x�y���߂�悤�ɍ���Ă��܂��B

���Ƃ��Ήf����ɋ�����ƁA���{�̉f���h���}�A���Ƀe���r�̔ԑg������ƁA���̂��Ƃ��悭������̂ł����A�܂��Ɏ����s������B

�b���Ă�����e�͂��ׂĎ����ŏo�Ă��邤���A�����┏��܂œ����Ă��邽�߁A�ǂ��ŏ��Ăǂ��ŋ�����������̂��Ƃ������_�܂ŁA���b���Ă��Ă����킯�ł��B

���̂悤�ȁA�m����ӎ����Ⴍ�A�����ōl������y���ތP�������Ȃ��Ă��y���߂���̂��̂��A�{���Ɋy���߂邩�ǂ����ƌ����ƁA����͂܂��ʂ̘b�ł� �B

�z���͂ł����Ėc��܂���\�͂̂���l�A���邢�͂�����y���݂����Ƃ������x���̐l�ɂƂ��ẮA�ދ�����܂�Ȃ����̂������肷��킯�ł��B

�������������������ߏ�ɂȂ������̂��茩�Ă���ƁA�{���͑z���͂ŕ���Ă����������s�v�ɂȂ邽�߁A�z���͂�����K�v�͂Ȃ��Ȃ�܂��B

���̂悤�ɂ��āA�C�}�W�l�[�V����������\�͂́A�ǂ�ǂ�ቺ���Ă䂭�̂ł��B

�@

���Ƃ��Ήf����y���ޏꍇ�A���{��̐����ւ����ƁA�p��̉����ɂ����{��̎����Ŋy���ޏꍇ�ɔ�ׁA�f��̑�햡������Ă��܂��̂ł��B

���{�ꎚ���̏ꍇ�A��ʂɕ\������镶�����̐�������A�Œ���̕\���ɗ}�����Ă��܂��B

�܂葫��Ȃ������́A�ϋq�͎����̑z���͂ŕ₢�Ȃ��猩�邱�ƂɂȂ�܂��B

�ł����炻�������z���͂̃��x�����Ⴂ�ƁA������ǂނƂ�����Ƃ̔ς킵�����A�z���͂��g���Ċy���ނƂ������x�������邽�߁A���{��̐����ւ��̂ق����A�킩��₷���y���߂邱�ƂɂȂ�܂��B

����ɓ��{��ւ̐����ւ���{���������C�^�[�̂��������u�z���͂ɂ��y���݁v�Ƃ����_�𗝉����Ă��邩�ǂ����̃��x�����A�����|��̐l�����̃��x���ɔ�ׂ�ꡂ��ɒႢ�Ƃ����_���A����ɂ��������X���ɔ��Ԃ��|���邱�ƂɂȂ�܂��B

�܂�A�������߂�����{�𐺗D���ǂނ��ƂŁu���肷�����v�����ւ��ɂȂ�A�C�}�W�l�[�V����������X�y�[�X�������Ȃ��Ă��܂��̂ł��B

���{��̐����ւ��Ɖp��̑䎌���ׂ邱�Ƃ��ł���l�Ȃ�A���̂��Ƃ́A�悭��������ɂȂ�͂��ł��B

�@

�ʔ����f��́A��̂ɃA�^�}���炷�ׂĐ��������邱�Ƃ͂Ȃ��A������Ȃ������������Ďc���A���̕����ɕ�����\���Ă���܂��B

�����ł̈Ӗ����킩��Ȃ����炱���u�Ӗ�������v�킯�Łu����́A�����Ǝv���H�v�ƒ��邱�ƂŁA�ϋq�̋����Ƒz���͂��h�����Ă����킯�ł��B

�ʔ����f��̃C���g���Ƃ����̂́A���̐�œW�J�����ł��낤�u���m�Ȃ���́v��z�����邱�Ƃ��ł��邽�߁A�]�N�]�N����悤�ȋ����𖡂키���Ƃ��ł��܂��B

���̂悤�ɗl�X�Ȋp�x����ǂ݉����y���݂𖡂킢�Ȃ���A�ϋq�̑z�������郌�x���̈ӕ\��˂��W�J��ڂ̂�����ɂ��A���̃A�g�ň�C�Ɂu�����������Ƃ������̂��E�E�v�Ƃ������Ƃ��ǂ���֘A��čs�����ƁA�������܂�܂���B

�@

���̂悤�Ɂu�����ǂ��y���ނ̂��H�v�Ƃ����s�ׂ́A���������������y�ނ��߂́u�����v���A�������Ƃ��܂点�邱�Ƃ��A�ł���Ƃ������ƂɂȂ�܂��B

�y���ޑ������郌�x���ɒB���ĂȂ��ƁA���鑤�̈Ӑ}��v�f���y���߂Ȃ��Ƃ����P�[�X���A��X�͖����̂悤�ɐ����̒��Ő������̌����Ă��܂��B

���郌�x�����y���ނ��߂̊������Ȃ��ꍇ�A���̑̌��́u�ʔ����Ȃ��v���̂ɉf��܂��B

�|�C���g�͉���ʔ����Ɗ����邩�ł��B

�����̐����̒��ł��A���Ӑ[�����n���ƁA�ӊO�Ȋy�������B����Ă�����A�V�����ʔ����������o�����߂̎������A�������Ɍ����Ă����肷����̂ł��B

�݂�Ȃ���т����̂ł͂Ȃ��A�吨�����߂����Ă�����̂̒��ɂ����A�������������̂��B����Ă���̂ł͂Ȃ��ł��傤���B

�S�[���f���E�B�[�N�����A�����������Ƃ��y�ސ�D�̋@��� ���傤�B

���Ăǂ��ʼn������Ċy���݂܂��傤���ˁH

�@

�@

�@

0426 Thurs.

Hatch3 Gap Play �ł̖����I���ƃG���g���[�̈ʒu

�����ł̃Z�~�i�[�֎Q�����ꂽ������A���̂悤�Ȃ���������������܂����B

����A�gatch3�����g���Ă̓����Z�~�i�[���肪�Ƃ��������܂����B���݁A�܂��X�B���O�X�L�������_�Ă��炸�����̐搶�̃R�����E�����R�������݂Ăg�`�s�b�g�R���̑I�������������u���������Ȃ�ǂ̃|�C���g�ŃG���g���[���邩�v�u�X�B���O�X�L�����̖����łǂ̖�����I�����邩�v�Ƃ��������Ƃ����Ă���܂��B

�����ō���S���Q�S���i�j�̓����}�[�P�b�g���ɂ�����������Ă������������̂ł����g�`�s�b�g�R���́u�W�T�W�R�@�O�H�t�e�i�v�u�X�O�U�S�@���}�g�g�k�c�f�r�v�̂Q������I�����Ă���܂����B

�i�P�j���͂g�`�s�b�g�R���̑I�������Q�����ȊO�Ɂu�U�Q�V�R�@�r�l�b�v�u�R�S�O�Q�@�����v�u�W�S�P�P�@�݂��قe�f�v���G���g���[��₩�Ǝv���Ă���܂����B�Ȃ��g�`�s�b�g�R���͑I�����Ȃ������̂ł��傤��

�i�Q�j�g�`�s�b�g�R���̑I�������Q�����Ńg���[�h�������Ƃ��Ă��A�ǂ����G���g���[����Ȃ�Ȃ�ׂ��L���Ȓl�i�łƂ������ƂŁu�W�T�W�R�@�O�H�t�e�i�v�̃G���g���[�|�C���g�͂R�����Ńn�C���[�o���h�A�Q�O�l�`�̕��я��̗ǂ��u9���Q�S���@�R�R�S�~�v�u�X�O�U�S�@���}�g�g�k�c�f�r�v�́u�X���R�R���@�P�V�P�Q�~�v�����肪�G���g���[�|�C���g���Ǝv���Ă��܂����B�������搶�̔��f�̓R�����ɂ���Ƃ���傫���قȂ���̂ł����B

�Z�~�i�[�ŋ����Ă������������Ƃ�傫�����Ⴂ���Ă���悤�ȋC�����ĂȂ�܂���B�����Z���Ǝv���܂����q���g��^���Ă��������Ȃ��ł��傤���B�X�������肢�������܂��B

�i�P�j���͂g�`�s�b�g�R���̑I�������Q�����ȊO�Ɂu�U�Q�V�R�@�r�l�b�v�u�R�S�O�Q�@�����v�u�W�S�P�P�@�݂��قe�f�v���G���g���[��₩�Ǝv���Ă���܂����B�Ȃ��g�`�s�b�g�R���͑I�����Ȃ������̂ł��傤��

�ł����A�r�l�b(6273)�E����(3402)�E�݂��فi8411�j��I�����ꂽ�Ƃ������Ƃ́A������̕\������I�����ꂽ�̂ł��傤�B

���� YW1.0�̃{�^�����I���ɂ����\���ł��B

�܂�O���ɓ����F�̃��[�\�N�����u���ϓI�Ȓl���̈�����ȏ゠������͕\�������Ȃ��v

�Ƃ������[�h�ł��B

�������������ꍇ�́A�������i�荞�ނ̂ł����A�قƂ�ǂ̃P�[�X�ŁA�܂����̏����ōi�荞��ł��܂��B

�ߋ��́uCOOL�ɉ߂������v�ł̋L�^���`�F�b�N���Ă݂Ă��������B

���ʂ�����ƁA��₾�Ǝv���Ă��������̌��ʂ�������`���[�g�����Ɍf�ڂ��܂������A���ׂă��o�[�T���ƂȂ��Ă��܂��Ă��܂��B

�܂�u�͂����R���v�̑I���́A���̃P�[�X�ł͗ǂ����ʂɂȂ����Ƃ������ƂɂȂ�܂��B

�������A�O���ɓ����F�̃��[�\�N���������Ă��A���̕����֓������Ƃ͂���܂��B

�ł����m�����炢���āA�������������͏Ȃ����������S���Ƃ������ƂȂ̂ł��B

�G���g���[�����������`���[�g�̃J�^�`�ɂ���ẮA�������������ł��I�����邱�Ƃ͂���܂��B

�ł�����������A���S�T�C�h�U�����I�������邱�Ƃł��B

�@

�O���ɉA���̃��[�\�N���i���F���}�[�N�̉A���j�����邽�߁A���o�[�T���������Ă��܂��B

������O���ɉA�������邽�߁A���o�[�T���ʼn�����܂���ł����B

����������ł��B

�i�Q�j�g�`�s�b�g�R���̑I�������Q�����Ńg���[�h�������Ƃ��Ă��A�ǂ����G���g���[����Ȃ�Ȃ�ׂ��L���Ȓl�i�łƂ������ƂŁu�W�T�W�R�@�O�H�t�e�i�v�̃G���g���[�|�C���g�͂R�����Ńn�C���[�o���h�A�Q�O�l�`�̕��я��̗ǂ��u9���Q�S���@�R�R�S�~�v�u�X�O�U�S�@���}�g�g�k�c�f�r�v�́u�X���R�R���@�P�V�P�Q�~�v�����肪�G���g���[�|�C���g���Ǝv���Ă��܂����B�������搶�̔��f�̓R�����ɂ���Ƃ���傫���قȂ���̂ł����B

�@

�V���[�g�T�C�h�ւ̃G���g���[�̏ꍇ�A�ł��邾�������l�i�ŃG���g���[���������L���ɂȂ�܂��B

���̃P�[�X�́A���o�[�T���Ŏn�܂��Ă��܂��B

�ł�����A�b�v�g�����h���I���_�E���g�����h�ɂȂ��Ă����Ǝv����ʒu�ŁA�G���g���[���邱�Ƃł��B

��̃}�[�N�̈ʒu���z�肳�ꂽ�G���g���[�|�C���g���Ƃ������Ƃł����A�R�����`���[�g�ł̓A�b�v�g�����h�̓r�����Ǝv���܂����������ł��傤���H

�������肵�����̃`���[�g�ł̈ʒu�́A��̃M���b�v�̃G�b�W�ɓ������ė����Ă����Ƃ���ŁA�Ȃ����_�E���g�����h�ɂȂ肩���Ă���ʒu�ł��B

�@

����9064�i���}�gHD�j�̏ꍇ�ł��B

���̃}�[�N�̈ʒu���z�肳�ꂽ�G���g���[�|�C���g���Ƃ������Ƃł����A�������Ƒ�������̂ł͂Ȃ��ł��傤���B

�Z�~�i�[�ł́A�u����Ȃ�������15������1���Ԃ̊ԂōœK�̃|�C���g��T���v�Ƃ������������܂������A�}���ŃG���g���[����K�v�͂���܂���B

�������A�u15������1���Ԃ̊ԂōœK�̃|�C���g��T���v�Ƃ����ꍇ�A���̕����ւ��Ȃ蓮���Ă��܂��Ă�����A��������̃G���g���[�͂�����߂Ă��������B

�`�����X�͖�������̂ł�����B

���́@Hatch3 Gap Play �ł͂��������ٗʂł̔��f���ł���������Ȃ̂ł����A�l�b�g�G�C�h�ɂ��K�C�h�T�[�r�X�ŁA�T�|�[�g����\��ł��B

�@

�@

����́A�u���邱�Ƃ��ł��Ȃ��v�Ə����܂��������̃`���[�g�����Ă��A�����~�܂��Ă��܂��B

�@

�������G���g���[������Ƃ���Ή��̂悤�ɂȂ�Ə����܂������E�E

�@

���̍����́A�R���`���[�g�ł͉��̈ʒu������ɂȂ�܂��B

�@

�u�͂����R���v�ł̓X�C���O�X�L�����Ŏg���Ă���ݒ�Ɓu�͂����R���v�I���W�i���̐ݒ��I�����邱�Ƃ��ł���悤�ɂȂ��Ă��܂��B

�X�C���O�X�L�����̐ݒ�ł́A�����d�H(6988)���I������A�u�͂����R���v�I���W�i���̐ݒ�ł͓��{�M��(8583)���I������܂��B

�o�b�N�e�X�g�ł́A�ǂ���̐ݒ���b�������������߁A�I���ł���悤�ɂȂ��Ă��܂��B

�ǂ��炪�����̂��́A�`���[�g�����Ĕ��f����Ƃ������ƂɂȂ�܂��B

�@

�@

�@

0425 Wed.

���̕č��}�[�P�b�g�͏����M���b�v�A�b�v�ŊJ�n�B��������炸���W�X�^���X�̐^�゠����B �����C���g���f�C�ł́A�X�C���O�X�L�����������������y��B���̎~�܂�Ȃ��}�[�P�b�g�̏ڍ��͂����炩��B

�I�[�v���C���O�̃C���g���f�C�������Ɓ@3,450 �h���̃Q�C���I

�܂� Hatch3 Gap Play �ł́E�E

3�������ƃg�[�^���Ńv���X490�h��

�S�������ƃg�[�^���Ńv���X992�h��

�o�[�W�����A�b�v�����X�C���O�X�L�����̈З͂́u���܂����v�Ƃ����Ēf�����Ă������낤�B

�@

0424 Tues.

���̕č��}�[�P�b�g�B�I�[�v�j���O�̈ʒu�̓��W�X�^���X�̐^��B

���Ăǂ��Ȃ������H�ڍׂ͂���������ǂ����B

�@

�@

0423 Mon.

�L�̗͊W

�ȑO���L�֏������E�`�̂Q�C�̔L�̊Ԃ̗͊W�ɁA�ω��������n�߂Ă����̂����A����͍ŋ߂ł͌����ɂȂ�A���ɂ͋t�]���Ă��܂����B

��C�Ƃ��A�����J�Ŕ����������ȃq�}�������ŁA���Z�e���g���[�͉Ƃ̒������ŁA�O�ւ͏o�Ȃ��B

�u�{���g�v�͉Ƒ��̊Ԃł́u�|���v�Əȗ����ČĂ�邱�Ƃ�����B

������C�́u���R�v�Ƃ͑S������Ă���̂����ǂ��Ⴄ���Ƃ����ƁE�E

���R�i���X�j

�̂��_�炩��

�䏊�ɂ������A�悶�o���Ď��R�ɏo����ł���B

�^���_�o������

�G�T�͐�ɐH�ׂ�

�����ۂ�

3��قǓ{����ƁA���̂��Ƃ͂��Ȃ��Ȃ�

�F�̓V�����L�ŁA�т̒����̓y���V���̌n��

�F�̓u���[�q�}�������B

�@

�|���i�I�X�j

�̂��d��

�䏊�ɂ����o�邱�Ƃ��ł��Ȃ��B

�^���_�o������

�G�T�̓��R�̂��ƂŐH�ׂ�

�j���ۂ�

3��قǓ{����ƁA���̂��Ƃ͂��Ȃ��Ȃ�

��菃���ȃq�}�������B�F�̓V�[���|�C���g�B

�����b�N�X�̓|�����Ɛ�g�p���Ă���U�������o�߂��A�ۂ�g�̗l�q�����I�ɕω����Ă����̂��B

���Ƒ䏊�ɂ����o��悤�ɂȂ����̂��B

�����ăG�T��H�ׂ鏇�������Ƌt�]���A�|������ŁA���R����Ƃ����悤�ɕς���Ă��܂����Ƃ����킯�ŁA�Ƒ��̊Ԃł͂��Ȃ�Z���Z�[�V���i���ȏo�����������̂��B

�ڂ����͂������ɏ����Ă��邪�A�L�̗�����Ă��A���t�̏z���悭�Ȃ�ƁA���鎞�_�Ŕ��ɑ傫�ȓx�����̕ω��������Ƃ������Ƃ͊m���Ȃ悤���B

���ɔL�̏ꍇ�́A�l�Ԃɔ�ׂ�ƃJ���_���������킯�ŁA���C�̑��ΓI�ȋ����͐l�Ԃ��g���ꍇ�ɔ�ׂāA���Ȃ��Ƃ��T�{�͋����͂��B

�������ŗl�X�ȃA�v���[�`���܂Ƃ߂Ă��邪�A�������C���ԗ��т�����A��肻�̌��ʂ͌����ɂȂ�Ƃ������Ƃ��A�����薾�炩�ɂȂ����Ƃ����킯���B

�Ƃ����킯�ŁA���͏����O���炳��ɐϋɓI�ȃA�v���[�`���n�߂Ă���̂����A���̌��ʂ͋߂������ɁA���L�ɂ܂Ƃ߂�\��B

�@

�@

0422 Sun.

����̒��鋼��

���ꂾ�����j�[�N�ȋ����́A��͂背�|�[�g���Ȃ���E�E�Ƃ������Ƃő����A�b�v�I

���������́Amixi �ɂ�����L�̃R�����g�B

�Ƃ�������@DIZZY

�����ł����B���É��ɗ����ł��ˁB�ł��A�V�C�������݂����ł��B���É��ɂ͂������������鋼����������Ƃ����̂ł����c�B�������Ԃ�����܂����畚���̃q���g���z�e���̋߂��A�䉀���̋߂��Ɂu����v������܂��B���鋼���������ł��B �����Ԃ�����܂�����H�ׂĂ݂Ă��������B���É��͋����̂��������Ƃ��낪���Ȃ��C�����܂��B������Ǝc�O�ł����ˁB�ł��A�Z���Ȗ��X�ύ��݂͒n���ɂƂ��Ă͎̂Ă������ł����ǂˁB

�Ƃ������Ƃōs���Ă��܂����B�O��Ƃقړ����p�^�[���B

21���i�y�j�j�����w��11���O�ɏo���B

�摜�������̂͑��̊O�����������߁B

�����Ƃ������̕ʂ�B

����Ȃ�ɍ���ł����u�̂��݁v��12�����ɂ͖��É��֓����B

�@

�^�N�V�[�ɏ���āA���ׂĂ������n�}�𗊂�ɁE�E

����i����j�͍��h��̒��ƕǂŁA�Ȃ�ƂȂ����s���ۂ����͋C���Y���Ă��܂����B

�g����������ƁA���A�̂悤�ɊO�L�����ւƉ��тĂ��邪�A�˂������肪���ցB

���ւ�����������������Ƃ������������B

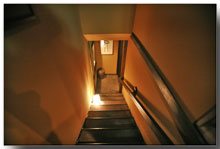

�K�̓G���g�����X�����ŁA��̎ʐ^�̉E���Ɍ��Ă���̂����W�B

�K�i�������Ɠo��B

�@

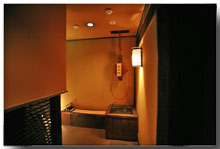

�r���ɂ���i�����B

�Q�K���q�ȁB�u�y�ԕ��v�����͋C�ł��ˁB

���|�����邢�͌Â��_�ƕ��ŁA�Ώ�̒ʘH�ɂ̓e�[�u����4�B

�ʂ��ꂽ�͍̂��߂̊i�q�Ŏd��ꂽ���オ��̍��~�ȂŁA�����J�E���^�[�B

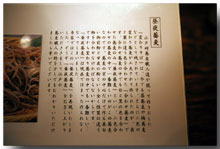

�����́u���鋼���v

�҂�����݂ɋ߂��������n�ɁA�������n��\��A�Ăщ����Ė˂ɂ���Ƃ������@�̂悤�ł����p�b�ƌ��Łu�`�L�����[�����v�����ɕ����͎̂������ł��傤���B�O�O

����͑吷��ł����A���\�ʂ�����܂��B

�V���L�b�Ƃ��������������Ȃ��̂ŁA���̂����肪�]���̕������Ƃ��납������܂���B

�u��v���]������͂Ȃ��A�������獁��́A�قƂ�NJ������܂���ł����B

�������i�H�ׂĂ��邢���铌���̂��܂������Ɣ�ׂ�ƁA���Ȃ�Ⴂ�܂��B

�Ƃɂ������Ȃ����Ă����̂ŁA���̗ʂƒ������������܂��āA���\�������܂�����B

��x�s���Ă݂āA���͂���܂���B

���j�́u���̂݁v�������ł��B

�@

����i����j

�����s����h1-12-37

052-221-8989

11:30�|14:00�E17:00�|22:00

�@

�@

�@

0421 Sat.

���j���̕č��}�[�P�b�g�A�i�X�_�b�N�����w���͂��Ȃ�傫�ڂ̃M���b�v �A�b�v�ŊJ�n�B�}�[�P�b�g�I�[�v���͗̃}�[�N�̈ʒu�ł�����Ɠ���ʒu�B

�I�[�v���C���O�̈ʒu�͍��l���W�X�^���X�̂قڐ^�ゾ�B

�I������2�����̓I�[�v�j���O�ő傫���㏸�B����̒l�������ăI�[�v�j���O�݂̂̃g���[�h�B�ڍׂ͂���������ǂ����B

�@

�i�X�_�b�N�����w���͏I����Ă݂��DOJI�B

�@

�@

�@

�@

0420 Fri.

19���̃i�X�_�b�N�����w���͂��Ȃ�傫�ȃM���b�v�_�E���ŊJ�n�B���l�̃��W�X�^���X���ז��ɂȂ��Ă���悤���B�}�[�P�b�g�I�[�v���͗̃}�[�N�̈ʒu�ł�����Ɠ���ʒu�B�Ƃ肠���������O�T�C�h�ւ̃G���g���[�͌��������ق������S���낤�B

�X�C���O�X�L�����ł́A�u�T���͂ǂ��Ȃ̂�H�v�t�B���^�[��ʂ��ƕ\�������͂Ȃ��B

�Ƃ����킯�ŁA�����ă��X�N����������@�����BHatch3 �ŏT���̂����V���[�g�T�C�h�������`�F�b�N����ƁE�E

SNDK �́@Week �Ƀ}�[�N���Ȃ��̂Ńp�X���B ����������ł́u������ƃ}�e�B�[�j�v�Ȃ̂�2�����ɕ��U�E�E���ʂ͂���������ǂ����B

�X�C���O�X�L�����́A������œo�^����Ɓi�o�^�͖����j��T�Ԃ̖����g���C�A�����\�B

�@

�@

�@

0419 Thurs.

Hatch3 Gap Play �Ɋւ��āA���̂悤�Ȃ���������������܂����B

�����b�l�ł��B���T�Z�~�i�[�ɎQ�������Ă��炤**�Ɛ\���܂��B

�͂����R����T���̂���SS�̐����Ƃ������ő�ϊy���݂ɂ��Ă��܂����A�d�����Z������������������A���܂�c���ł��Ă���܂���B�\���m���̂Ȃ��܂܍s���Ă��܂�����A���ʔ����ł��傤���H�����A�����ł���A�����`�F�b�N���Ă�����낵���ł����H�\����܂��A��낵�����肢�v���܂��B

���ۂ̗�������Ȃ���A�킩��₷�����J�ɉ�������܂��̂ŁA���S�z�ɂ͋y�т܂���B

������������t���܂����A�����ł̂Q��̊J�Âł̂�������e���t�H���[���܂��̂ŁA�\���m���͕s�v�ł��B

������ɂ��ꂼ��̃g���[�h��@�ɂ��Ẳ��������܂��B

�����Ɩڂ�ʂ��Ă������ƁA��藝�����[�܂�Ǝv���܂��B

Hatch3 Gap Play �̃p�t�H�[�}���X�ɂ��ẮA�č��}�[�P�b�g�Ɠ����}�[�P�b�g�ŁA�����d�˂Ă��܂����A�Ȃ����̂悤�Ȍ��ʂ��o����̂ł��傤���H

����́A�}�[�P�b�g�̌o���Ŕ|��ꂽ�A���܂��܂ȍH�v�荞�ނ��ƂŁA�o�������Ȃ��g���[�_�[�ł��A���Ȃ����X�N�ŁA�ǂ����ʂ��o��悤�Ȏd�g�݂ɂȂ��Ă��邩��ł��B

���̎d�g�݂ɂ͑傫��3�̃|�C���g������܂��B

�܂����̃|�C���g�́A��]�̂���g���[�h��@�ł���n�C���[�o���h�M���b�v�v���C���x�[�X�ɂ��Ă���Ƃ����_�ɂ���܂��B

���̃|�C���g�́A�T�����g���ď㏸�g�����h�̔�������m���ɂ��Ă���Ƃ����_�ł��B

����͑������o���P�[�X�ł̔�Q�̏��Ȃ��Ɍ���Ă��܂��B

��O�̃|�C���g�́A�G���g���[�����L���Ȉʒu��ݒ肷�邽�߂̍H�v���ł���Ƃ����_�ɂ���܂��B

Hatch3 Gap Play�@�͂��̂悤�ȓ_�ɉ����A�ٗʔ��f�̔\�͂��㏸����ɂ�āA�p�t�H�[�}���X���グ�邱�Ƃ��ł���̂ł��B

�@

�ŗǂ̔��f�Ƃ����̂́A���Ƃ��G���g���[�����܂�����u�ł��邾���G���g���[��L���Ȉʒu�Ŏ��s����v�Ƃ����l�����ł��B

���������X�̃P�[�X�ł̑Ή��́A���N���O����Z�~�i�[�ł�������Ă��܂����AWeb�ł����ۂ̃}�[�P�b�g���ɂ����āA�J��Ԃ�������Ă��܂��B

���Ƃ���2005�N�P��18����19���̃M���b�p�[�Y�A�C�ł��u�ǂ�������̂Ȃ�A�ł��邾���L���Ȉʒu�œ���v�Ƃ������Ƃ�������Ă��܂��B

�i19���̃n�C���[�o���h�M���b�v�v���CWATCH�� AAPL �̗���������������B�j

1��26���ɂ́A�M���b�v�v���C�̊�{�Ƃ����^�C�g���ŁA30���}�W�b�N�N���X�M���b�v�v���C�̌��ɂȂ�l������Ă��܂��B

1��27���ɂ́u30������1�����̂Q�̃`���[�g�̔�����@�v�Ƃ����^�C�g���ŁA�i�X�_�b�N�̃}�[�P�b�g�ł́A���s�\�t�g���g�����ƂŎ��O�ɃM���b�v�����邱�Ƃ��ł��邽�߁A���O�ɑ_�������̃g���[�h���ł��邽�߁A���̔�����@��������Ă��܂��B

����ɗ�����1��28���ɂ��u���C�N�X�L�����̃X�e�b�v�A�b�v�}�[�N�𗘗p���A���f�����G���g���[���\�ɂȂ���@�ɂ��ĉ���B

�������Q��1������͐V�����V���[�Y�Ƃ��āA�n�C���[�o���h�M���b�v�v���CWatch�ł́ACQG�̃}�[�N�t���}�N���̃����[�X�O�ɁA�}�[�N�̕t�����������@�B�I�ɃG���g���[������ǂ��������ʂɂȂ�̂��H�Ƃ������_���������n�߂Ă��܂��B

�E�o�|�C���g�������ɐݒ肷������̂��Ƃ����_��A�S�̂̃|�W�V�����ɂ���ČʂɑΉ����邽�߂ɂ͏_��ȑΉ����d�v�Ȃ��Ƃ����̂悤�ɌJ��Ԃ�������Ă��܂��B

�@

�M���b�p�[�Y�A�C���́A���̂悤�ȃg���[�h�̊�{�ɂ��ẴA�C�f�A��q���g���A���ۂ̃}�[�P�b�g���ɂ��āA�l�X�ȃP�[�X�ŌJ��Ԃ��ĉ�������Ă��܂��B

�o���ƋZ�p�����シ�����قǁA�킩���Ă���悤�ȍH�v�����ď����Ă��܂��B

�A�����ēǂނ��ƂŁA�g���[�h�ł́A�^�C���t���[����G���g���[��E�o�̈ʒu��ς���Ȃǂ̍H�v�ŁA���܂��܂ȃo���G�[�V���������܂�邱�Ƃ��A���X�ɂ킩���Ă���͂��ł��B

�g���[�h�ɑ���^�₪�N���Ă����Ƃ��ɂ́A���ЃM���b�p�[�Y�A�C�̉ߋ����O��O�O�ɒT���Ă݂Ă��������B

�K���ǂ����ɁA�����̎����ɂȂ�悤�ȃq���g�Ɍq����L�q������͂��ł��B

���������n���ȍ�Ƃ�ςݏd�˂Ă䂭���ƂŁAHatch3 Gap Play �ł̃p�t�H�[�}���X���A���̐i���̓x�����ɔ�Ⴕ�ďオ���Ă䂭�悤�ȍ\���ɂȂ��Ă��܂��B

���̍ۂɁA���ۂ̃}�[�P�b�g�Ńg���[�h�����͂ɃT�|�[�g���邽�߁A�����������I�ɑI�����Ă����X�C���O�X�L�����̃T�[�r�X����Ă���̂ł��B

�����Ă��̋@�\��i�����������̂��u�͂���3���v�Ƃ������������I���c�[���Ȃ̂ł��B

�����̌v�Z���͂��߂Ƃ��āA���ۂ̃}�[�P�b�g�ł̃g���[�h�ł̎g����������ɂ܂ŒNj��������[�U�[�C���^�[�t�F�C�X�́A10�N�߂��̃g���[�h�̌o���Ŕ|��ꂽ���̂ł��B

5���Ȍ�ɐ��������[�X��\�肵�A�T�|�[�g�̂��߂̃l�b�g�G�C�h�������J�Â�\�肵�Ă��܂��B

�����[�X�܂ŁA�����炭���҂����������B

�@

�@

0418 Wed.

17���̕č��}�[�P�b�g��Hatch3 Gap Play �����B

���̕č��}�[�P�b�g�B�i�X�_�b�N�����w���͂قƂ�ǃM���b�v�Ȃ��ŊJ�n�B�}�[�P�b�g�I�[�v���͗̃}�[�N�̈ʒu�B�z��3�{�̂��ƂȂ̂ŁA�v���o�b�N�ɒ��ӁI

�X�C���O�X�L�����ŕ\�����ꂽ�̂�2�����B

�i�X�_�b�N�����w���͗z��3�{�̂��ƂȂ̂ŁA�v���o�b�N�ɒ��ӂ��ׂ��}�[�P�b�g�Ȃ̂ŁA�������͍T���ڂ������ł��傤�B

�I����Ă݂�ƁA�i�X�_�b�N�����w���̓i���[�����W�̉A���A�܂艺���ďI�����Ă��܂������A���ď��2�����͂ǂ��Ȃ������H

���Ăǂ��Ȃ������H����2�����g�[�^���ł͏����ŏI���B�����܂ł�7���Ԃ̃}�[�P�b�g�ł� Hatch3 Gap Plya ��@���ƁA����g�[�^���ł����ׂăv���X�ŕ����Ȃ��Ƃ����p�t�H�[�}���X�������Ă���B

�Ƃ����킯�ŁA���̃}�[�P�b�g�ł́A�����ă��X�N�̍���������I�������P�[�X�������Ă���B�ڍׂ͂���������ǂ����B

�@

�@

0417 Tues.

hatch3 Gap Play�@�ւ̎���

���L�̂悤�ȁAhatch3 Gap Play�@�ւ̂���������������܂����B

���j���́AHatch3�����g���Ă̐V�헪�̃Z�~�i�[�ǂ������肪�Ƃ��������܂����A��ϕ��ɂȂ�܂����B��������ɂĕ��K�����Ē����܂������A����̃}�[�P�b�g���ɂ����₳���Ă��������B

����́AHatch3�����p�̐�D�̃`�����X�ƍl���Ă����̂ł����A��Ђ̐ڑҁi�Ƃ����Ă���ق��ł����j������A�^�N�V�[�����ċ}���ŋA�����ɂ��ւ�炸�A�������̔��グ�̃I�[�v�j���O�ɗ�������Ƃ��ł����ƂĂ��V���b�N�B�����`���[�g���`�F�b�N����11��40���O��ɂ́ASwing Scan����̌��͂قڏグ�Ă���A�����G���g���[���Ă��댯�ƍl���č���̓G���g���[�������邱�Ƃɂ����̂ł����A�{����Gapper's

eye��q�����A�����ɐ\���܂��Ĉȉ��̎��₪�Q�N���オ���ĎQ��܂����B

�@�w���̔���ɂ���

�T�̂Ǔ��Ŕ��Ɍ`���悢�_�̓`���[�g����f�����Ƃ��ł���̂ł��A�w���̊J�n�ʒu�́A���S��GAP�����Ƃ͌������A����̈ʒu���Ə�Ƀ��W�X�^���X������A�������O��2���A���ŗz�����o�Ă��邱�Ƃ��l������ƁA�����̏ꍇ�̓}�[�P�b�g�J�n���Ɂu���������̓����O�T�C�h

�ւ̐�D�̋@��I�v��Gapper's eye�ɂ���R�����g�̂悤�ɔ��f�ł��Ȃ������Ƒz���ł���̂ł����A���̂悤�ɂ����f���ꂽ���R�͂Ȃ�ł��傤���H�����͍����̓v���o�b�N���A�ƍl���Ă���܂����B

�AAMZN�ւ̃G���g���[�ʒu

AMZN�́ASwing Scan�\�������B����OK�A�T����Band�\���͂Ȃ����̂�5�T�̍��l�����A�܂��w���������O�T�C�h�ł�����A�@�̎����̎w�����f���ǂ�����Opening�ł̓G���g���[���ׂ������ł���ƍl���܂��B�������AOpening�ケ�ꂾ���グ�Ă�����̂���Gapper's

eye�ɂ���G���g���[�ʒu�ōēx�����O�A�Ƃ������f�������ɂł��邩�ǂ����E�E�E�B

�܂�AAMZN�͂��łɖ�0.6���x�グ�Ă��܂��B��0.6�グ���ʒu���琂��Ă��āA�G���g���[�����ʒu��Opening�����0.3�グ���Ƃ���B

AMZN��Range Average�����͕�����Ȃ��̂ł����iOffice�̂��߁j�A�m��0.6�����傫�������͂��B�Ƃ���ƁAOpening�̈ʒu����͂���ɏ㏸����\���ƂƂ���Opening�̈ʒu����������ɐ����\��������̂ł͂Ȃ��ł��傤���B�����Ă���܂��ł��傤���B

���̏ꍇ�A0.6���ď㏸����\���ƁAOpening���������ɉ�����\���̂Q���@�ł̎w���̔��f�A���̎��_�ł̐敨�̋����A���̖����Ƃ̃o�����X�AOpening��AMZN�̗��v�ȂǂŊ��Ă������ʂ̃G���g���[�Ƃ������ƂȂ̂ł��傤���H

�����E�T���̗ǂ������̃{�g���_���ƂƂ��ɁA������x�㏸���������̐��������ŁA����ɏ㏸��_���Ƃ������@�ɂ��K�n�������ƍl���Ă���܂��B�����悤�ȋ^����������̕��������̂ł͂Ȃ��ł��傤���H

�搶����̉�����������Ώ��̃V�F�A���ł��邩�Ǝv�����X�Ǝ��₳���Ē����܂����B���k�ł��B�ɂȂƂ��Ō��\�ł��̂ŁA����낵�����肢���܂��B

�@

�w���̔���ɂ��Ăł����A����̓Z�~�i�[�ł�������Ă��܂����A�w��������̂́A�A�N�Z���̓�������߂邽�߂ł��B���̓����ڍׂ͂��������������������B

�@

���[�\�N����2�{�o�Ă���ƁA������{���オ��\��������܂��B

��������I�[�o�[�i�C�g���ē���ȏ�̃Q�C����_���̂́A������Ɩ�肾�Ǝv���܂����Ahatch3 Gap Play �͂��̓������ۗ̕L�ł�����A������{�オ��\��������ȏ�A�I�[�v�j���O�Ńv���o�b�N�����Ȃ���Ζ��Ȃ��Ǝv���܂��B

����Ƃ��ꂾ���\���ȃM���b�v������A�����オ��\���͍����Ƃ����v�f������܂��B

���̃`���[�g�̓��W�X�^���X�ƂȂ�M���b�v�̈ʒu�������Ă���̂ł����A���łɃM���b�v�̒��֓˓������ʒu����n�܂��Ă��܂��B

�����Ă����ŏ㏸���~�܂�̂ł���A�I�[�v�j���O���烊�o�[�T���ʼn�����͂��ł��B

���͏オ��Ƃ�������Ƃ��̔��f�́A��{�I��20�l�`�̈ʒu�����Ă��܂��B

���̈ʒu�ł͖��炩�ȃ����O�T�C�h�A�܂�オ��\���������]�[���ł��B

����ɉ��Ɏw�����v���o�b�N�ŏI����Ă��A�ʖ����̌`���悯��A�W�Ȃ��オ����̂ł��B

����ɂ��������P�[�X�ł����������ʼn^�p����A���X�N��Ⴍ�}���邱�Ƃ��ł��܂��B

�v���o�b�N������̂́A���̗����̉\���̂ق����A�͂邩�ɍ����ł��傤�B

�@

AMZN�ւ̃G���g���[�ʒu�ł����A�v���o�b�N��ɉ�����\��������̂ŁA��������G���g���[���Ă������̂��ǂ����Ƃ���������ł����A�I�[�v�j���O��0.4�|�C���g������Ă���A������J�^�ɍēx�G���g���[���邱�Ƃ��ł���Ǝv���܂��B

�܂��AAMZN�͕��ς����0.8�|�C���g���炢�͓����܂����A���ꂾ���M���b�v���傫���̂ɑS�����o�[�T�����Ȃ��̂ł�����A����ɏオ��\���͍����Ƃ����܂��B

��̃`���[�g�̗̃]�[���̓G���g���[�̎��_�ł��łɏオ���Ă��镪�ł����A���F���������I�[�v�j���O����0.8�|�C���g�A�܂�̏㏸�̗]�n�����镝�������Ă��܂��B

�܂�܂����������グ�Ă��Ȃ��̂ŁA������_���Ă��\���ɉ\��������̂ł͂Ȃ��ł��傤���H

���ʂ͉��̃`���[�g�̂悤�ɏ㏸���܂����B

�@

����ɂق��̖�����������4������_�����̂ł����A���̗��R�͓����`���[�g�ł��B

����͗z��2�{�オ���Ă��܂����A�M���b�v���傫���̂Ń��o�[�T�������Ȃ���A����ɏオ��\������������ł��傤�B

����͔��ɂ����`�ł��B

�܂薜����A�}�]�����オ��Ȃ����̃w�b�W�����Ƃ��čl�����킯�ł��B

��������ɂ����`�ł��B�����ē�������A�M���b�v�������������Ƃ��炢�ł��傤���B

�@

��������ɂ����t�H�[���[�V�����ł��B�l�`�̃N���X��������܂�グ�Ă��Ȃ��Ƃ����̂��ǂ��_�ł��B

�܂�A�}�]�����_���ł��A���Ɍ`�̂��� AMLN CROX AKAM ��3�����ŏ\���J�o�[�ł���͂����ƍl����킯�ł��B

����ɉ����������̂́A�S�����Ƃ��T���������Ƃ����_�ł��B

�����l�`�E�T���l�`�E���[�\�N���t�H�[���[�V������3���q�����Ă�������́A�ϋɓI�ɃG���g���[���ׂ��Ȃ̂ł��B

���{�����܂߂Đ�T�̋L�^�������ɂȂ�A�T���ԃg�[�^���ł͕K�����Ă邱�Ƃ��A�悭��������ɂȂ�͂��ł��B

�@

���̕č��}�[�P�b�g

�T�����̕č��}�[�P�b�g�́A�i�X�_�b�N�����w���̓����`���[�g�͐�D�̈ʒu�ŃI�[�v���B �܂�o�C�C���O�p���[�S�J�Ŏ��g�ޒn����������Ă����Ƃ����킯���B�I�[�v�j���O�ł܂��Q�b�g���Ă��琂��Ă�����A�܂�����Ȃ����čŌ�܂Ńz�[���h����Ƃ����Ahatch3

Gap Play �Ƃ����ꗱ�œ�x���������A�[�����h�O���R�p�^�[�����B

���Ăǂ��Ȃ������H�́A������ɂ����ڍ�����ǂ����B

���N���Ă݂�ƁA�i�X�_�b�N�����w���̓����`���[�g�̓��W�X�^���X�̃M���b�v�߂��I

���Ă��ꂩ��y�����������n�܂邼�I

�g���[�h�̌o�������Ȃ��Ă��X�g���X�����Ȃ��A���s���ȒP�ł���ɁA����܂ł̎��Ԃ��\���ɂ���@hatch3 Gap Play�@�́A������ɃX�P�W���[�����f�����Ă��邪�A�����̕č�����b�Z�~�i�[�◈���̓��{����b�Z�~�i�[�ł��O�����̗\��B

�@

0416 Mon.

�T�����̓����}�[�P�b�g�B�̃}�[�N���I�[�v�j���O�̈ʒu�B���ɂ̓T�|�[�g�̃M���b�v�B

���ăX�C���O�X�L�������\�������̂�3�����B

�����`���[�g�͂ǂ�������Ȃ��B

���ăG���g���[�|�C���g�����E�E

��̂��̂����肾�낤�B

�@

���Č��ʂ́H

�S�P���Ȃ̂�+5��6��~�B

�@

+3���~�B

�@

+3���~�B

�@

�R�����g�[�^���ł�11��6��~�B

���͏I����̓����`���[�g�B

�@

���͏I����̓��o���ρB

�㉺�ɃT�|�[�g�ƃ��W�X�^���X�B

���Ă��ꂩ��ǂ��������H

�@

0415 Sun.

�����ւ̍����̈��

Commit yourself to quality.

Commit�@> �݂�������s�̋`�����ۂ��E�{�������Ď��g��

quality > ���E �f���E �i���E �����E �����E ���i�E �ǎ��E �\��

������x�̔N��ɒB����ƁA�ʂ��Ղ̂قƂ�ǂ̂��Ƃ͌o�����Ă��邾�낤����A���ʂ̂��Ƃʂɂ��Ȃ����Ƃ��ł���悤�ɂȂ�ƁA�����Ɋւ��Ă��ӎ������Ȃ��Ȃ�Ƃ����̂����ʂ��낤�B

�v���t�B�[���Ɂu���ւ�莩�ȏЉ�v�Ƃ��āA�Z���Z���e���X�̂̈����o�T�ƂƂ��Ɍf�ڂ��Ă��邪�A����͂���Ӗ��Ŏ��������シ�邽�߂̂��́B

�����̐����̒��ŁA�����悤�Ȃ��Ƃ𑱂��Ă���ƁA���`�x�[�V�����͏��X�ɒቺ���Ă���B

�������R�Ȃ��ƂȂ̂��Ǝv���B

�@

�N�ł��A�V���̍˂������Đ��܂�Ă���B���������Ă䂭�ߒ��ŁA�˔\��������@-�@�o�b�N�~���X�^�[�E�t���[

�@

�������l���͂��邾�낤�B

���̂ǂ����Ă��E������ɂȂ肪���ȃ��`�x�[�V�����̊p�x���A�����ł��E�オ��ւƕς���̂́A�����̂����������Ȃ��ƁA�ӊO�Ɠ�����̂��B

�ł����ʂ�����̂́A�قƂ�ǂ̃P�[�X�ŁA�������Ƃ����̂́A�����炸�Ƃ������炸�B

�������������ɂ�郂�`�x�[�V�����Ƃ����̂́A����̂悤�ɒ��Ő�������A�c�O�Ȃ��ƂɁA�ǂ�ǂ����Ă䂩�Ȃ��ƁA���ʂ��������Ȃ��Ƃ��������������Ă���B

�����������Ƃ�̌����A���̂悤�ȁu�����v��������悤�ɂȂ�ƁA���̃X�e�b�v�ւ̔����J�����Ƃ��ł���悤�ɂȂ邾�낤�B

���Ƃ����Ă��̃X�e�b�v�܂ł��ǂ蒅���A���������̂��������́u�ЂƂ�����v�̈����o��������o���A���Ƃ�30�b�ł���������A�����őn��o�������ԂƂ����u�Ŗ������ƂŁA�����Ƃ��������������ꡂ��Ɍ��ʓI�Ȍ��ʂ�̊����邱�Ƃ��ł���悤�ɂȂ�B

�����ꂽ�̋P���́A����������Ƃ𑱂��邱�ƂŌ��サ�Ă䂭�������g�́@Quarity �����シ�邱�ƂŁA��苭��������̂��B

�@

��x�Ɉ���s���B�������������̐���������ɂ������Ă���悤�Ɂ@-�@�t�E�O���[�X

�厖�Ȃ̂́A�Q�ĂȂ����Ƃ��B

�����āA�����������l�������`�x�[�V���������コ����u�`�J���v���A���Ɍ�����̂��B

���̂킩��₷���ƊȒP������u�����v���̂��̂�����l�͑����B

�����B�����A���͎��������������B

�������͂Ȃ����A�����́u���Ȃ���́v������̂��A�����X�p���Ō���ł����ʓI���Ƃ������Ƃ�������܂łɁA���̂ɂ����܂ʼn�蓹�����Ȃ���Ȃ�Ȃ������̂��B

����́u�Ⴓ�v�䂦�̕���p�Ȃ̂�������Ȃ��B

�������čl���Ă݂�ƁA�߂�������悤�₭�����镨���Ƃ����̂́A�ӊO�Ƒ������̂��B

�@

�ł͂��́u���Ȃ���́v�̂ǂ��D�悷������̂��H

�ڂɉf����̂������Ȃ�Ȃ�قǁA�f�킳��A�����Ė������߁A�����������Ƃ��g�������ĕ�����悤�ɂȂ�܂łɁA�ǂ����Ă����Ԃ��������Ă��܂��B

���������тĂ��邱�Ƃ�������Ɋ�ׂȂ������Ȃ����R���A�����ł������Č�����Ƃ́A�����n�߂��Ƃ��ɂ͑z�����Ȃ��������Ƃ��B

�����܂ŏ����Ԃ��Ă���������̎��Ԃł����āu�ЂƂ�����v�����߁A���܂ɂ͂����������Ƃ��u�����v�Ƃ����̂��A�����Ȃ��ȂƎv���B

Keep Going !

�@

�@

Home / Index

of Cool

2006

0415-