日本の金融庁は、2016年の秋頃から超高速取引の規制強化を検討し始めているが、それほど心配する必要はないだろう。

なぜなら、その理由は非常に単純だ。

膨大な設備投資と毎月のコストの割に、それほど儲からないからだ。

HFT(超高速取引)の特徴と売買手法 日経225先物の学校

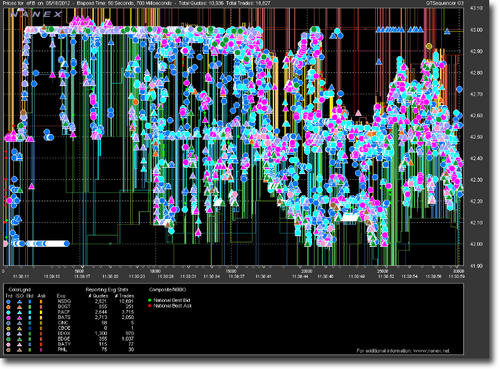

自動発注機能を有するコンピューターを使って、自動的に判断をして超高速、超高頻度で売買の全てをおこなうシステムのことをハイ・フリーケンシー・トレーディングの頭文字を取ってHFTと呼んでいます。 HFTの売買高は日本市場では全体の売買の6割にも達しています。

ここまできた「超高速」株取引の威力 会社四季報

日本でもHFTのシェアは年々拡大。東証のワーキングペーパーによると、13年5月時点では売買代金ベースで25.9%だったのに対し、「現時点では3~4割程度まで高まっている」(イギリスの金融システム会社、フィデッサの松原弘マーケティング部統括部長)。

HFTはあくまでコンピュータシステムによる自動売買である。それだけに、人為的な相場操縦である「見せ玉」などとは異なり、「システムを設計した人物に操縦の意図があるのか立証するのは難しい」(大和総研の横山淳主任研究員)。

HFTをめぐる問題は日米間で同列に論じられない面もある。米国でやり玉に挙げられたのは主として「フロントランニング」というHFTの違法行為だ。

?同国には何十もの取引所や私設の証券市場があり、大口の投資家が各取引所に注文を分散させると、約定、確認までに取引所間で時間差が生じてしまう。そのギャップに乗じて先回りし、一稼ぎをもくろむのがフロントランニングの一つのやり方だ。

個人投資家が機関投資家の「アルゴリズム」「超高速取引」に勝つためにすべきこと ZUU Online

市場が大きく動くきっかけをつくったHFTのアルゴリズムは、おそらく「BOJ(日銀)」「Said(いわく)」「Negative Rate(マイナス金利)」を読み取り、売買が執行されたのだろう。イベント・ドリブン型のHFTは、FXや日経平均先物などいろいろな商品を組み合わせて、目に見えないようなスピードで発注を繰り返すのだ。

アルゴリズム取引が相場変動のトリガーになってしまうことは仕方ない。最大の対処方法はアルゴリズム取引とスピード競争をしないことだ。スピードと資金量ではアルゴリズム取引に勝てるわけがない。嵐の時は静観する勇気も必要だろう。

超高速取引の厳しい「台所事情」、利幅少なく競争も激化 ロイター

米調査会社タブ・グループのラリー・タブ最高経営責任者(CEO)は3月、2014年のHFT業者の収益が全体で13億ドル(約1320億円)まで落ち込むとの見通しを示した。5年前と比べると5分の1以下だという。

東京市場でも売買を行うHFT大手の米バーチュ・フィナンシャルも、実際の利益水準はそれほど高くない。同社は過去5年間で「1237勝1敗」と驚異の勝率を記録して市場の話題をさらったが、2013年1─12月期の純利益は1億8220万ドル(約185億円)と、世間で騒がれるほど華々しいリターンを上げているわけではない。

HFTが苦境に立たされている背景について、みずほ証券・主任研究員の川本隆雄氏は「競合が増え、競争が激化してきたことによって、相手を出し抜ける戦略が減ってきている。これからは合併などによる業界再編が進むのではないか」と指摘する。

コロケーションとは、東証の売買システムのすぐ隣に証券会社や投資家のサーバーを設置し、直接ケーブルでつなぐサービスのこと。売買システムとサーバーとの物理的な距離を縮め、発注の速度を高速化している。

関係者によると、利用料金は1カ月当たり70─80万円程度。証券会社は東証に料金を支払ってラックを借り、そこにサーバーを設置する。

超高速取引専業企業は買う価値があるか THE WALL STREET JOURNAL

ハイ・フリークエンシー・トレーディング(超高速取引、HFT)を手掛けるバーチュ・ファイナンシャル(VIRT)の先週の新規株式公開(IPO)の成功もまさに良い例だ。

バーチュが今や上場企業というのは、まさに驚嘆すべきことだ。昨年にもIPOが計画されていたが、HFTの会社は米国株式市場を操作していると主張するマイケル・ルイス氏の著作、「フラッシュ・ボーイズ」が発売されたのを受けて厳しい視線が注がれる中、昨年4月にいったんIPOの延期が決定された。

瞬く間に1年が過ぎ、バーチュは先週木曜日(16日)に上場を果たした。同日には、ホームメード作品のオンラインマーケットプレイスを展開するエッツィー(ETSY)、パーティー用品メーカーのパーティー・シティー・ホールドコ(PRTY)も新規上場された。エッツィーの株価は初日に88%上昇し、パーティー・シティーは22%上昇したのに比べるとバーチュの株価の17%上昇は小幅ではあるが、理解できる人がほとんどないような事業を行う会社にしては買われたものだ。

バーチュは自社の仕事をマーケットメーカーと称している。つまり、投資家が取引したい場合にいつでも株式が手に入るよう個別銘柄を売買している。昔はその仕事は生身の人間の専門家が行っており、顧客の売買注文を突き合わせていたものだ。しかし、コンピューターによるトレーディングの時代となり、人間の専門家はもはや時代遅れとなった。コンピューターはアルゴリズムに基づき自動的に売買を行っている。それでもマーケットメーカーの儲ける方法自体は、昔も今も売買の差をかき集めることだ。

問題は、バーチュやその他のHFTのトレーディング会社が不公正な利益を得ているのかどうかだ。バーチュは特に、1000営業で損失を出したのはわずか1日と目論見書に記載しているが、これはどうも不合理だ。それほど長期間にわたって負けなしの取引を続けられる人がいるだろうか。

カリフォルニア大学サンタクルーズ校のグレゴリー・ラフリン教授はバーチュの主張を検証し、さほど非合理的ではないと昨年11月に発表した論文で述べている。同教授は当初の目論見書に基づき、バーチュは1日に約80万回のトレードを行っており、1回の取引は約200株と想定し、また取引の51%で利益を出しているというバーチュの言葉を額面通りに受け取った結果、取引1株当たり平均0.0027ドルの儲けを出しているとの結論に達した。バーチュの最新の目論見書では、利益が出るのは取引の49%と記載されているため、ラフリン教授は、その場合は平均0.0023ドルになると回答した。

このような方法でジョージ・ソロス氏のようにはなれないだろうが、バーチュの目標はそこにはない。同社のダグラス・シフ最高経営責任者(CEO)はCNBCとのインタビューで、同社はゼネラル・エレクトリックの株式200万株をある1日に取引して、600ドルを得られるだけだと述べた。しかし、同じことを1万1000種以上の証券について行っているため、小さな利益も蓄積していく。昨年の同社のトレーディング収入は4億3500万ドル、純利益は1億9000万ドルだった。

「フラッシュ・ボーイズ」は日本にもいる! 東洋経済

明らかに取引所と超高速取引業者はグルなのだ。東証と大証が合併した日本取引所グループ(JPX)の2014年3月期決算でコロケーション利用料として営業収益に計上されたのは25億6600万円だが、前年度比38%増と急成長している。ところが、その利用状況も契約者数も内訳も、データセンターの所在地についても「一切明かせません」(JPX広報・IR)とひた隠しなのだ。

国家機密、と言わんばかりの箝口令だが、どうも〝黒目?(日本人)のフラッシュ・ボーイズはまだいないらしい。1980年代からNASA(米航空宇宙局)で職を失ったロケット・サイエンティストたちが金融市場に流れこんで、アルゴリズム取引の基礎ができあがったアメリカとは、残念ながら理系の天才秀才の層の厚さが違うのだ。

以上の記事にザッと目を通せば、超高速取引のメリットとデメリットは自ずと理解できるだろう。

結論を書けば、個人投資家が手を出すには、コストがかかり過ぎるというのが最も大きな問題だ。

売買システムとサーバーとの物理的な距離を縮め、発注の速度を高速化のため、東証の売買システムのすぐ隣に証券会社や投資家のサーバーを設置、直接ケーブルでつなぐサービスがあるが、利用料金は1カ月当たり70から80万円程度。

それよりもまず大事なことは、あなたがいくらの資金で、毎月いくら稼ぎたいのかだ。

これが決まらなければ、一般論をもとにいくら考えても、実際に個人レベルで、できるようにはならないだろう。

関連記事

コメントする