ここまで言ってしまったら、もう風刺どころの騒ぎではない。しかし、これを読んだ米国消費者は、あんがい真面目な顔をして「その通りだ」、と叫んだかもしれない。

それでは、ピーター・シフ氏(ユーロ・パシフィック・キャピタル社長)のコラムから抜粋してみよう。

・可決された7000億ドルの金融安定化法案は、あなたがた消費者に明確なメッセージを送っています。「もしあなたが、月々の住宅ローンの支払いに苦労しているなら、即刻支払いをやめなさい。」

・新しい法令には、住宅差し押さえを防ぐために、ローン期間の延長、ローン金利の引き下げなどが明記されています。ですから、月々の支払いに困っても自宅から追い出されるようなことはありません。

・政治家は、「あなた方は、ウォール街の太った猫たちを救済したのに、我々庶民の家が差し押さえられても平気なのか!」などと選挙区の住民から非難されたくありません。だから安心して月々の支払いをやめなさい。

・それから、あなたの立場をもっと有力なものにするために、持っている金をどんどん使って貧困レベルに陥ってください。大画面のテレビ、新しい服、旅行、有り金を惜しみなく使ってください。政府もこう言っています。「米国経済を刺激するためには、個人消費を向上させなくてはいけない。」心配することはありません。米国経済のために、今こそ収入以上の生活を実践するべきです。

・住宅ローンの支払いをやめたついでに、クレジットカードの支払いもやめましょう。大切な現金を、クレジットカードの支払いに当てるような、つまらない間違いを犯してはいけません。もちろん、大勢の人たちがクレジットカードの支払いをやめれば、アメリカンエキスプレスのような会社の経営が行き詰まります。しかし、そんなことが起きても心配は無用です。政府は第2の金融安定化法案を可決することでしょう。ですから安心して、クレジットカードをどんどん使ってください。

クリントン政権時代、労働省長官を務めたロバート・ライク氏は、こう書いている。

「最近15年間で、一般的な米国家庭が抱える借金が大きく増えている。しかし、こうなってしまったのは、消費者たちが突然ヨットや高級車などを買い始めたために起きたわけではない。

2000年以来、インフレを考慮すると、米国世帯の中間所得が下がり続けている。この結果、生活水準の低下を防ぐために、各家庭は借金を余儀なくされてしまった。

アメリカ人は節約を学ぶ必要がある、と非難する人が多いが、問題はそんな簡単なことではない。米政府がしなくてはならないことは、中産階級の収入を向上させるための法案を可決することだ。」

(ロバート・ライク氏)

(情報源: http://www.signonsandiego.com/uniontrib/20081010/news_lz1e10schiff.html

http://robertreich.blogspot.com/2008/10/post-meltdown-mythologies-i-americans.html)

9月の米国小売売上は1.2%の減少となり、これで1991年以来、初めて3カ月連続のマイナスになった。RDQエコノミクスは、こう書いている。

「ベアマーケットを乗り切るための25のヒント」、というタイトルを見つけた。読んでみて気がついたことは、これはヒントというより、一投資家の反省、後悔、怒りなどを箇条書きにしたようなものだった。いくつか見てみよう。

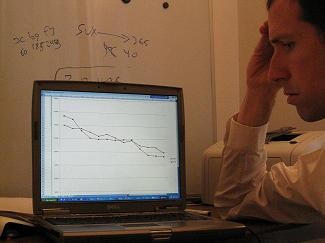

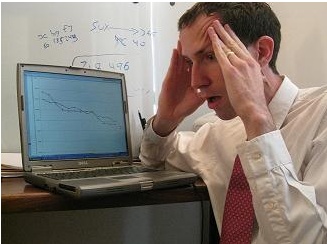

波乱な一週間が終わり、「とにかく疲れた」、と言うマーケット関係者が多い。早速、週末発表された談話から、いくつか拾ってみよう。

・「ウォール・ストリート・ジャーナル紙によると、GMとクライスラーは合併を考えているようだ。しかし、破綻寸前の二社が合併したところで、いったいどうなるというのだ?」 ダグラス・マッキンタイヤ氏(247wallst.com)

・「最悪の場合、世界の株式市場は、更に20%ほど下落するだろう。」 オリバー・ブランチャード氏(国際通貨基金 チーフ・エコノミスト)

・「株が大きく売られる状況では、資金の避難場所として国債が選ばれるのが普通だが、先週は国債も売られてしまった。もし、本当に国債が避難場所としての魅力を失い始めているなら、これは長期金利上昇に結びつくだけに経済回復には悪影響だ。」 ブレット・スティーンバーガー氏(TraderFeed)

・「株価の大幅下落で口座残高が減り、損を出してしまった、と思っている人たちが圧倒的に多いが、これは間違った考え方だ。明らかに、人々は現金と株を同一視している。株価は、その時点におけるマーケットで売り手と買い手が合意した値段を示すものであり、現金とは本質的に異なったものだ。」 ロバート・シラー氏(エール大学教授)

・「ミューチュアルファンドやヘッジファンドには解約が殺到し、ファンド・マネージャーたちは株を売るしかない。言い換えれば、株には絶対的な価値など無い、という事実だ。」 バド・ヤズビンスキー氏(Skeptical Capitalist)

・「政府は、金融市場を安定化させるために、金融機関の株を購入することを考慮している。」 ヘンリー・ポールソン財務長官

・「異常なマーケットの乱高下を作り出している原因の一つは、投資家たちの将来に対する見方に、大きな食い違いがあるためだ。」 イーサン・ハリス氏(バークレーズPLC)

・「もはや我々は、不景気の可能性など議論していない。なぜなら、経済は既に不景気に陥っている。問題は、この不景気がどの程度深刻であり、どれくらい長引くかということだ。」 ハワード・ウィールドン氏(BGCパートナーズ)

・「言うまでもなく、どんなに厳しい下げ相場でも、最終的にマーケットは大底を打つ。しかし、大底では我先にと積極的に株を買う人はいない。何故なら、投資家は群れをなす動物と同じだからだ。」 リーナ・アガーワル氏(ジョージタウン大学教授)

・「これだけ下げた後だから、何らかの反発ラリーが起きても不思議な状況ではない。しかし、クライマックスとなる大幅な下げがやって来るのはこれからだ。」 ギャリー・カルトバウム氏(カルトバウム・アンド・アソシーエーツ)

(写真:AFP/Getty)

(情報源: http://www.247wallst.com/

http://www.cnbc.com/id/27131619/for/cnbc/

http://www.reuters.com/article/topNews/idUSTRE49992Z20081011

http://traderfeed.blogspot.com/2008/10/no-flight-to-quality-in-treasuries.html

http://www.usatoday.com/money/markets/2008-10-10-stocks-friday_N.htm)

月曜の取引終了まで約3時間、ダウは500ポイント(5%)を超える強烈な下げだ。あまり下落幅が大きくなると、取引は一時停止されるわけだが、先日発表された、第4四半期用のルールから見てみよう。

時間はNY時間

・レベル1

午後2時前、ダウ指数の下げが1100ポイントに達したら、取引を1時間停止する。この下げ幅が、午後2時から2時半の間に起きた場合は、取引を30分間停止する。2時30分を過ぎていた場合は、レベル2の下げ幅に達しない限り、取引が停止されることはない。

・レベル2

午後1時前、ダウ指数の下げが2200ポイントに達したら、取引を2時間中止する。もし、この下げ幅に、午後1時から2時に達した場合は、取引を1時間停止する。2時過ぎに、この下げ幅に達した場合は、翌日まで取引を再開しない。

・レベル3

時刻に関係なく、ダウの下げ幅が3350ポイントに達したら、その時点で取引は中止され、マーケットは翌日まで再開されない。

(注:下げ幅は、四半期ごとに決定される。)

ということで、厳しい下げなのだが、500ポイントの下落では、マーケットが一時停止されることはない。

今日の下げに一役買ったのは、人気株番組「マッド・マネー」を担当するジム・クレーマー氏だ。問題の発言は、月曜朝の番組「TODAY」で起きた。

「こんなことをテレビで言いたくない。しかし、これが週末に考え続けて得た結論だ。もし、5年以内に必要な金が株に投資されているなら、今直ぐに売ってほしい。今週中に売ってほしい。」

強気なクレーマー氏が、こんな弱気発言をしたのは初めてだけに、そろそろ底が近いと言う人たちもいる。しかし、あの深刻なクレーマー氏の顔を通勤前に見て、売りを決心した人はかなりいたことだろう。

(TODAYで語るクレーマー氏)

ダウ1万割れ

(情報源:http://www.nyse.com/press/1222772891771.html

http://www.msnbc.msn.com/id/27045699/)